- 「ふるさと納税ってどういう仕組み?」

- 「ふるさと納税のメリット・デメリットは?」

- 「ふるさと納税はするべき?」

このような疑問に答えます。

- ふるさと納税=寄付

- 返礼品が貰える上に、翌年の税金が控除される

- 支払いはクレジットカード決済がよりお得!

ふるさと納税とは、自分の好きな自治体に寄付ができ、さらに返礼品を受け取れる制度です。

「ふるさと納税がお得」というのはなんとなく聞いたことがあっても、仕組みやメリットがよくわからず、利用していない人は多いのではないでしょうか。

ここでは、ふるさと納税の仕組みやメリット、手順や注意点などについてわかりやすく解説します。また、よりお得にふるさと納税を利用する方法についても紹介するので、ぜひ参考にしてください。

ふるさと納税とは

ふるさと納税とは厳密には「寄付」の一種で、日本の税制の寄付金控除を活用した制度です。ふるさと納税の仕組みについて、詳しく見ていきましょう。

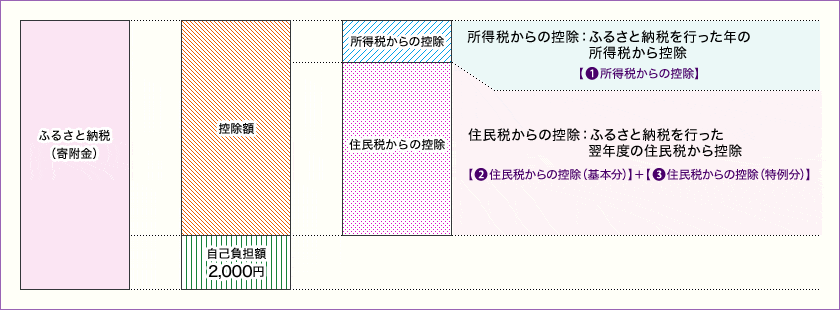

引用:総務省「ふるさと納税のしくみ」

- ❶ 所得税からの控除 = (ふるさと納税額-2,000円)×「所得税の税率」

所得税からの控除額は、上記①の計算式で決まります。

なお、控除の対象となるふるさと納税額は、総所得金額等の40%が上限です。

※令和19年中の寄附までは、所得税の税率は復興特別所得税の税率を加えた率となります。

※所得税の税率は、課税所得の増加に応じて高くなるように設定されており、その納税者に適用される税率を用います。

所得税の税率について(国税庁)

住民税からの控除には「基本分」と「特例分」があり、それぞれ以下のように決まります。 - ❷ 住民税からの控除(基本分) = (ふるさと納税額-2,000円)×10%

住民税からの控除の基本分は、上記②の計算式で決まります。

なお、控除の対象となるふるさと納税額は、総所得金額等の30%が上限です。 - ❸ 住民税からの控除(特例分) = (ふるさと納税額 – 2,000円)×(100% – 10%(基本分) – 所得税の税率)

住民税からの控除の特例分は、この特例分が住民税所得割額の2割を超えない場合は、上記③の計算式で決まります。

上記③における所得税の税率は、個人住民税の課税所得金額から人的控除差調整額を差し引いた金額により求めた所得税の税率であり、上記①の所得税の税率と異なる場合があります。 - ❸’ 住民税からの控除(特例分) = (住民税所得割額)×20%

特例分(③で計算した場合の特例分)が住民税所得割額の2割を超える場合は、上記③’の計算式となります。

この場合、①、②及び③’の3つの控除を合計しても(ふるさと納税額-2,000円)の全額が控除されず、実質負担額は2,000円を超えます。

※具体的な計算は、お住まいの市区町村にお問い合わせください。

ふるさと納税のメリット

年々増加している、ふるさと納税の利用者ですが、どのようなメリットがあるのでしょうか。

- 返礼品がもらえる

- 使用目的が選べる

返礼品がもらえる

ふるさと納税の大きなメリットの一つは、返礼品を受け取れることでしょう。

各自治体では、寄付金額の3割以内に相当する返礼品を用意しています。

また、利用者にとっては、返礼品を選ぶ際に各地域の特産品や情報を知れるため、その地域に対して親近感を抱き応援するきっかけにもなるでしょう。

コロナ禍で旅行する機会も減っているなか、ふるさと納税を利用することで、地域の名産品とともに旅行気分を味わってみてはいかがでしょうか。

使用目的が選べる

ふるさと納税は、寄付する自治体だけではなく、寄付金の使い道も自由に選択できます。

教育や子育て、まちづくり、産業振興や災害支援など、さまざまな寄付の方法が用意されています。

ふるさと納税の手順

ふるさと納税を利用する手順はとても簡単です。ここでは4つのステップに分けてご紹介します。

- 寄付できる金額を確認する

- 寄付したい自治体や返礼品を選ぶ

- 寄付の手続きを行う

- 返礼品や寄付受領証明書を受け取る

① 寄付できる金額を確認する

ふるさと納税の寄付上限額を超えると、自己負担分が多くなってしまうので、まずは自分の場合の寄付上限額を確認することが大切です。

年収や家族構成、その他の控除額によって、ふるさと納税で控除される上限額は変わります。なお、年収が低く、所得税・住民税がかかっていない人は、そもそも税額控除が受けられません。

総務省のホームページでは、シミュレーションソフトで上限額の目安を計算できるので、ぜひ活用してください。

参考:総務省「ふるさと納税のしくみ」

② 寄付したい自治体や返礼品を選ぶ

自治体のふるさと納税情報を検索して、寄付したい自治体や返礼品を選択しましょう。このときに、自治体のふるさと納税情報を取りまとめたポータルサイトを利用すると便利です。

なお、ふるさと納税を行う自治体の90%以上が、使い道を選択できます。寄付できる自治体の数に上限はありませんが、寄付先が6自治体以上となった場合にはワンストップ特例制度※が使えなくなるので注意が必要です。

ふるさと納税の寄付金控除を、確定申告なしで受けられる制度。給与所得者であること、年間寄付自治体が5つ以内であることが要件。

③ 寄付の手続きを行う

寄付したい自治体や返礼品が決まったら、自治体のホームページや、ふるさと納税を取り扱うサイトで申込みます。

Web上での手続きが一般的ですが、自治体への電話や書類の郵送・持参での手続きも可能です。支払方法は自治体によって異なり、クレジットカードや振込、現金持参など複数あります。

④ 返礼品や寄付受領証明書を受け取る

返礼品が届くまでは、数週間から数ヵ月かかる場合があります。

また、インターネットで手続きした場合は、寄付金受領証明書が郵送で送られてきます。寄付金受領証明書は、寄付したことを証明した書類になるもので、確定申告する場合に必要です。

申請に必要な領収証や寄付金受領証明書は再発行できないので、大切に保管しておきましょう。

なお、ワンストップ特例制度を使用する場合、確定申告の必要がないため、自治体に寄付金受領証明書を提出する必要はありません。

確定申告は、原則翌年2月16日~3月15日の1ヵ月間に行われます。

ふるさと納税の3つの注意点

ふるさと納税はメリットはわかったと思いますが、いくつか注意点もあります。ここでは3つの注意点について解説します。

- ふるさと納税はあくまでも税金の控除

- 手元の資金に余裕があるときに行う

- 確定申告をする場合はワンストップ特例は適用されない

① ふるさと納税はあくまでも税金の控除

ふるさと納税は、あくまでも翌年の税金が控除される制度です。

例えば、ワンストップ特例制度を利用する場合、寄付額上限の範囲内であれば、全額住民税から控除されます。

ただし、注意したいのは「現金が戻ってくる制度ではない」ということです。

確定申告を行えばわずかに所得税が還付されることもありますが、確定申告する場合はワンストップ特例制度が利用できないなど、デメリットも知っておきましょう。

② 手元の資金に余裕があるときに行う

ふるさと納税で、金銭的なメリットを受けられるのは翌年の課税のタイミングです。

ふるさと納税を行う際は、寄付金の支払いが必要になるため、寄付した分は手元から現金がなくなります。

そのため、ふるさと納税を利用するときは、家計のキャッシュフローに余裕があることを必ず確認しましょう。また、自己負担2,000円は支出として必ずかかることも忘れないでください。

③ 確定申告をする場合はワンストップ特例は適用されない

先述のとおり6つ以上の自治体に寄付した場合や、医療費控除や住宅ローン控除のために確定申告する場合は、ワンストップ特例制度が利用できません。

ワンストップ特例制度の手続きが正しくできているか不安な方は、翌年の住民税決定通知書で税額控除が間違っていないか確認しましょう。

支払いはクレジットカードが便利

ふるさと納税の支払いには、クレジットカードが便利です。

クレジットカード支払いが便利な具体的な理由はこちらです。

- 24時間365日決済が可能

- クレジットカードのポイントもたまる

24時間365日決済が可能

クレジットカードだとwebから手続きができるので、いつでもどこでもふるさと納税ができます。

ふるさと納税の上限額は、1月1日から12月31日の期間で計算されるため、年末に急いでふるさと納税を駆け込みで行う人も多いでしょう。

そのようなときに、クレジットカード決済は非常に便利です。

クレジットカードのポイントもたまる

もう一つは、クレジットカードのポイントも貯まる点です。

仮に1%還元率のカードで5万円のふるさと納税をすると、返礼品に加えさらに500円分のポイントがつきます。

ポイント還元率はカード会社によって異なりますが、ポイントがつくことを考えると、クレジットカードでの支払いがよりお得でしょう。

ただし、ふるさと納税の支払いでは、必ず納税者名義のカードで決済しなければなりません。